2025年,复合铝箔行业迎来爆发式增长,从设备端到应用端全面开花。展现了复合铝箔替代传统铝箔的必然性,更勾勒出一条覆盖设备、箔材、基膜的黄金产业链。究竟是什么推动了这一变革?万亿电...

2025年,复合铝箔行业迎来爆发式增长,从设备端到应用端全面开花。展现了复合铝箔替代传统铝箔的必然性,更勾勒出一条覆盖设备、箔材、基膜的黄金产业链。究竟是什么推动了这一变革?万亿电池市场的新宠又将如何重塑行业格局?

传统铝箔在动力电池应用中已陷入 "两难困境":12μm 厚度的铝箔不仅重量占比高,更因穿刺后易产生大尺寸毛刺,成为电池热失控的重要诱因。而复合铝箔以 "PET 基膜 + 金属铝层" 的三明治结构,一举攻克了这两大难题。

·厚度减薄,性能翻倍:8μm 复合铝箔(6μm PET+2μm 铝层)较 12μm 传统铝箔重量减轻 58%,能量密度提升 4.2%。若以 150Wh/kg 的电池为例,替换后能量密度可跃升至 160Wh/kg。

·材料组合的化学智慧:PET 基膜密度仅 1.38g/cm³,远低于铝的 2.7g/cm³,且改性后可耐受 130-140℃高温,在减重同时保证结构稳定性。

·比亚迪的实证数据:其专利显示,4μm PP + 双侧 3μm 铝的复合结构,相较 10μm 传统铝箔,电池能量密度提升 2.6%;若同时搭配复合铜箔,系统能量密度可提升 6.1%。

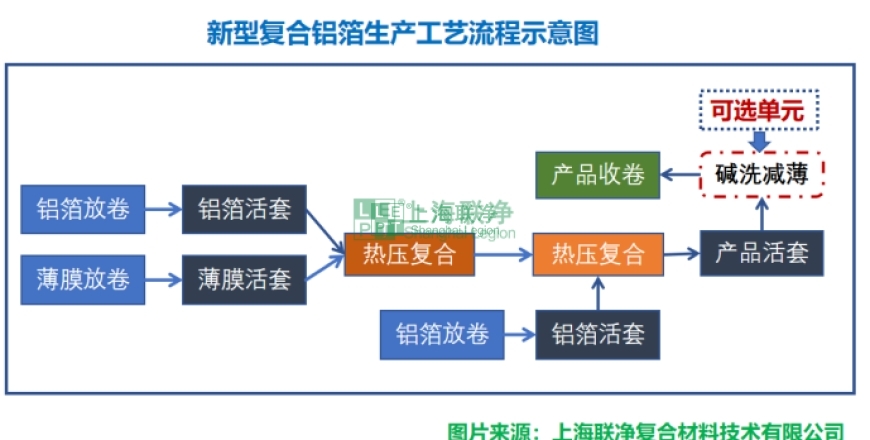

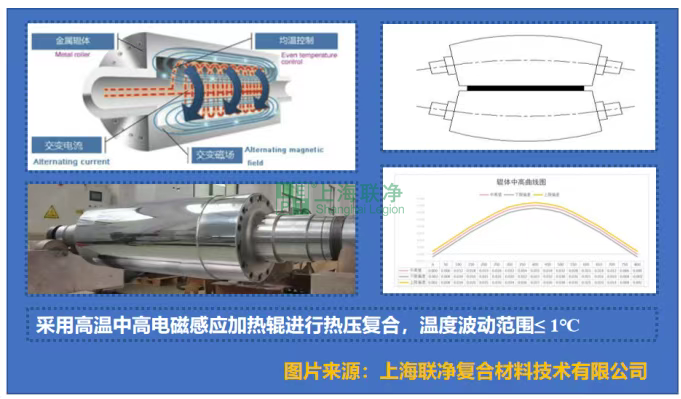

·上海联净新型降本、安全复合铝箔:功能薄膜改性技术、高温热压复合工艺、极薄铝箔轧制技术

·穿刺防护的微观设计:传统铝箔穿刺后毛刺尺寸达毫米级,而复合铝箔因金属层仅 1μm 左右,短路时如保险丝般熔断,形成 "点断路",控制短路电流不增大。

·热失控的主动防御:高分子基材在 150℃左右熔缩,切断电流回路,而传统铝箔需依赖牺牲能量密度的被动防护。

·欧盟新规的硬性要求:2025 年 9 月实施的 ECE R100.03 版本新增火烧测试、机械冲击等 10 项安全测试,复合铝箔成为满足新规的核心方案。

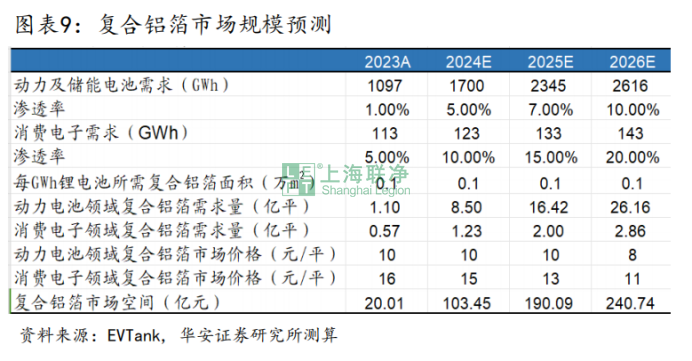

·动力电池主战场:预计 2026 年全球动力及储能电池需求达 2616GWh,按 10% 渗透率计算,复合铝箔需求量 26.16 亿平方米,以 8 元 / 平测算,市场规模 209.28 亿元。

·消费电子新增长:同期消费电子锂电池需求 143GWh,20% 渗透率对应 2.86 亿平方米,按 11 元 / 平计算,市场规模 31.46 亿元。

·价格下行趋势:2023 年复合铝箔价格约 10 元 / 平,随着工艺成熟,2026 年动力电池领域价格或降至 8 元 / 平,消费电子领域降至 11 元 / 平。

·政策端:欧盟新规倒逼国内电池厂商升级,宁德时代麒麟电池已率先采用复合铝箔,极氪 001、007 高端版同步搭载。

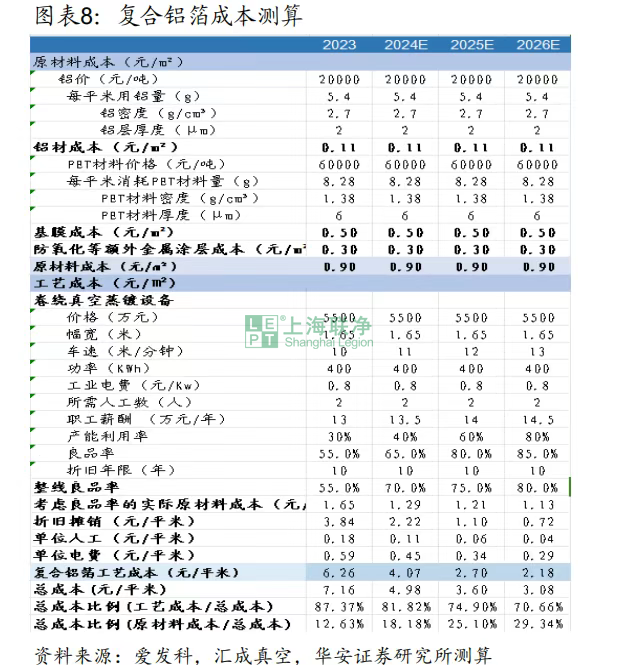

·成本端:2023 年复合铝箔总成本 7.16 元 / 平,其中工艺成本占 87.37%;随着设备产能利用率从 30% 提升至 80%,2026 年工艺成本可降至 2.18 元 / 平,总成本 3.08 元 / 平,毛利率提升至 60% 以上。

·PET 基膜的刚性需求:每平方米复合铝箔需 6μm PET 基膜 8.28g,2026 年 27.59 亿平方米的复合铝箔需求,将拉动 27 亿平方米 PET 基膜市场,对应 6.85 亿元规模。

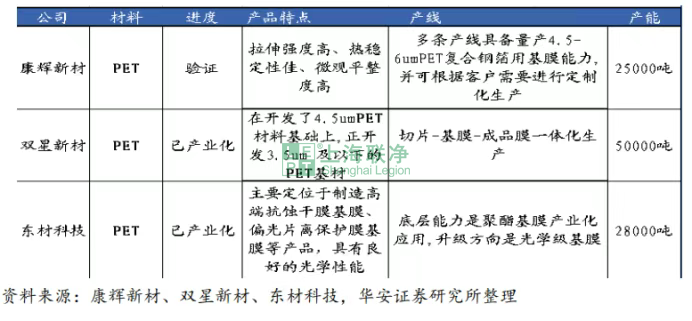

·国产替代的窗口期:目前康辉新材、双星新材已实现 4.5-6μm PET 基膜量产,国产化率超 70%,而日本东丽、杜邦帝人仍占据高端市场。

·工艺路线之争:

·一次蒸镀:效率高(车速 10-13 米 / 分钟),但界面结合力不足,代表厂商可川科技、宝明科技。

·二次蒸镀:通过往返蒸镀提升机械性能,洪田股份的卷绕磁控溅射设备已实现双面镀铝。

·国产替代先锋:

·汇成真空攻克厚铝膜干法工艺,设备年产能 1200 万平方米,已供货比亚迪、嘉元科技。

·北方华创的 eVictor PVD 设备集成多工艺模块,获宁德时代等头部客户订单。

·英联股份:设备先行的订单王者

·已接收爱发科 5 条生产线,剩余 5 条 2025 年 2 月交付,总产能 1 亿平方米。

·成为 U&S ENERGY 唯一供应商,订单锁定至 2026 年。

·可川科技:轻薄化的技术标杆

·4.5μm 复合铝箔进入国际知名厂商验证阶段,定价 10 元 / 平,净利润率 20%。

·淮安基地 5 条产线 2025 年投产,规划产能 8000 万平方米。

·康辉新材:性能突围

·自主研发的 PET 基膜拉伸强度达 200MPa 以上,热收缩率<1%,满足动力电池严苛要求。

·2.5 万吨年产能中,4.5μm 以下超薄基膜占比达 30%。

·双星新材:规模致胜

·全球最大聚酯薄膜生产商,首条复合铝箔专用 PET 产线已投产,密实度、延展性行业领先。

·2026 年计划扩产至 5 万吨,占国内市场份额 20% 以上。

·若复合铝箔良率长期低于 85%(目前头部厂商可达 80%),将导致成本下降不及预期。2023 年不良率每提升 10%,总成本将增加 0.5 元 / 平。

·传统铝箔若通过减薄至 8μm 以下,可能挤压复合铝箔市场空间,目前 12μm 铝箔价格约 5 元 / 平,8μm 复合铝箔成本 3.08 元 / 平,价差优势需维持在 2 元以上。

·2024-2025 年行业规划产能超 50 亿平方米,远超 2026 年 27.59 亿平方米的需求,可能引发价格战。历史数据显示,设备产能利用率每下降 10%,价格将下跌 5-8%。

·韩国 SKC、日本东丽等海外厂商加速布局中国市场,其 4μm 以下基膜技术领先国内厂商 1-2 年。

·消费电子复苏不及预期:若 2026 年智能手机出货量增速低于 3%,锂电池需求将减少 5-10GWh,对应复合铝箔需求下降 1-2 亿平方米。

·固态电池技术突破:硫化物固态电池可能取消集流体设计,虽短期影响有限,但长期需警惕技术路线颠覆。

从实验室到量产线,复合铝箔正经历着从技术概念到产业革命的蜕变。当 2026 年 240 亿市场空间逐渐清晰,设备商的蒸镀腔体、箔材厂的卷绕机、基膜产线的拉伸辊,都在编织着新能源产业的新图景。对于投资者而言,在技术成熟度曲线的爬升阶段,抓住设备先行、箔材放量、基膜配套的节奏,或许就能在这场复合铝箔的产业浪潮中,找到属于自己的 "冲浪板"。